摘要

和2009年的量化宽松计划相比,当下铜市已经有很大不同,最大的变量是中国的强劲需求驱动已经不如当时。

在疫情蔓延,经济增长预期下调的当下,后期铜市在环境反转情况下的主要逻辑应当是“修复”,而不是“增长”,这和2009年的情况有着本质差别。

当下,铜价已经跌至42000元/吨一线,对应基本面这已属于超跌状态,包含了市场恐慌和悲观预期。对应2009年铜价的驱动因素,当前基本面的特征为有限的供应、中性的库存和短期从疫情中恢复的消费。

假设疫情逐渐受控,市场情绪回归正常,那么,铜价从当前超跌的42000元/吨反弹至46000-49000元/吨的可能性较高。可是如2009-2011年间铜价爆发性上涨,乃至价格翻倍,则目前条件下看来,可能性并不大。

2020年在亚市开盘之前,美联储祭出大规模刺激举措:降息100个基点至0%-0.25%的目标区间,启动大规模7000亿美元量化宽松计划。此举是为了挽救在COVID-19病毒危机下,陷入恐慌的全球资本市场,以期重振投资者信心,稳定资产价格。

量化宽松(QE)主要是指中央银行在实行零利率或近似零利率政策后,通过购买国债等中长期债券,增加基础货币供给,向市场注入大量流动性资金的干预方式,以鼓励开支和借贷。

央行实施量化宽松有两个表征手段,一个是长期的低利率;另一个持续地向银行系统注入流动性,向市场投放大量货币。

本文对比了2009年美联储在次贷危机背景下推出的量化宽松计划和此次的异同,并对其可能对铜价造成的影响进行了探讨。

次贷危机下的量化宽松

次贷危机下的量化宽松背景和内容

2008年11月25日,美联储首次公布将购买机构债和MBS,标志着美国历史上首轮量化宽松政策(以下简称QE1)的开始。QE1将购买政府支持企业(简称GSE)房利美、房地美、联邦住房贷款银行与房地产有关的直接债务,还将购买由两房、联邦政府国民抵押贷款协会(Ginnie Mae)所担保的抵押贷款支持证券(MBS)。2009年3月18日机构抵押贷款支持证券的采购额最高增至1.25万亿美元,机构债的采购额最高增至2000亿美元。此外,为促进私有信贷市场状况的改善,联储还决定在未来六个月中最高再购买3000亿美元的较长期国债证券。美联储在首轮量化宽松政策的执行期间共购买了1.725万亿美元资产。2010年4月28日,联储的首轮量化宽松政策正式结束。

QE1的主体上是用于购买国家担保的问题金融资产,重建金融机构信用,向信贷市场注入流动性,用意在于稳定信贷市场。值得关注的是,美联储的目的仅仅在于“稳定”市场,而不是“刺激 ”经济。它以危机救助为主要目的,短期舒缓了金融机构间流动性,总规模达到1.725万亿美元,其中MBS1.25万亿、机构债1750亿、长期国债3000亿。

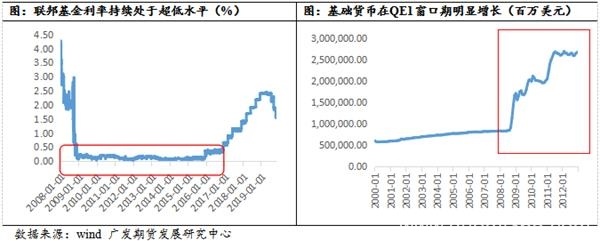

QE1的两大基础目的,一是,维持0-0.25%的超低利率,二是,推动基础货币的投放。从实际效果来看,QE1期间美国联邦基金利率均保持在0-0.25%的水平,同时,基础货币投放量在QE1窗口期有明显的增长。可以说美联储的措施基本符合原始预期,达到了维持低利率,扩大货币投放的目的。

从对美国经济的刺激效果来看,QE1时期以危机救助为主要目的,短期舒缓了金融机构间流动性,但仅仅解决了金融市场中存在的短期结构性问题,经济尚未获得有效提振。此轮量化宽松政策结束后,美国劳动力总失业率仍居于9.9%的历史次高位,CPI则在2009年持续负增长,出现通缩迹象。

QE1背景下铜价的走势

在QE1政策公布后的首个交易日铜价表现不俗,录得2.95%的涨幅;到了公布1个月后,短期刺激效果的提振效应消散,铜价回落6.21%。而在公布6个月后,货币政策的实质效应开始影响铜市基本面,投资者信心高涨,对比公布时,铜价上涨了75.39%,增长非常明显。

从价差结构上也可以反应市场的观点。在2008年年初,危机尚未完全爆发时,铜市尚维持正向的Contango结构。到了2008年年中,次贷危机大规模爆发,铜价转向明显的Backwardation。其后,虽然价差结构有所反复,但是总体上一直维持Backwardation。直至2009年年中,在QE政策刺激下,铜价开始转向到Congtango结构,此时市场秩序恢复正常,铜价逐渐开启上行周期。

从上文的美国经济数据看,2009年年中美国还处于通缩状态,失业率也高居不下,是什么原因导致了铜价在2009年的上涨呢?铜产业链的角度进行相应的分析。

QE1背景下的铜市基本面

从供应端的角度来说,2009年的精铜产量是前后十年的相对低点,全年的增速只有0.69%;2010年精铜供应增速有所回升至3.6%,仍然不高。整体QE1期间,精铜产量的年复合增长率为2.1%。有限的供应对铜价的上涨提供了基础。

从需求端角度,在2002年前,美国是世界上最大的用铜大国。自20世纪70年代后半开始,美国的用铜增长驱动了世界用铜量的快速增长。1975年-2000年间,全球年用铜量自818万吨增长至1124万吨,同期美国用铜量由139万吨增长至302万吨。也就是说在这个期间全球增长的306万吨年用铜量中,有163万吨是美国贡献的,贡献度超过一半。但是这个情况在2000年后发生了变化。一方面,美国的经济发展转向了以第三产业发展为重心,制造业用铜量反而逐年出现了萎缩。到2018年,美国用铜减少到180万吨,距离其峰值缩减了41%。另一方面,中国经济开始腾飞,迅速发展的制造业拉动了旺盛的用铜需求。2000-2018年,中国的用铜量增长了1056万吨,而全球增长了858万吨,扣除美国消费的减量之后,二者大抵相当。可以说,2000年之后的全球铜消费增长,主要是由中国贡献的。

在QE1推出的2008-2010年间,美国早已经进入了用铜量萎缩的时期,对于全球铜需求的增长已经没有贡献。而此时中国已经是世界第一用铜大国,且保持着高用铜增速,因此,从实际需求来说,增量主要看中国而非美国。

QE1时期美国依然深陷危机泥潭,失业率和通胀数据均较为糟糕,但是全球铜价却在此时有大幅的上涨,这主要是因为同期中国经济正在迅速增长,推动了用铜需求。

在美联储推出QE1的同时,中国政府也推出了四万亿的救市计划,2008年-2010年中国GDP年均增速达到了9.9%,而同时全球的年均经济增速只有1.48%。中国经济增长的背后是工业的高速发展,在2008-2010年中国的工业增加值同比增速年均达到了10.57%,而此时全球工业增加值同比增速为0.98%。中国与全球的工业上的增速差距比GDP增速差距要更大。此时,正是中国工业生产体量赶超美国的时期,2008年中国的工业增加值为21580亿美元,同期美国的工业增加值为32552亿美元,两者尚有1.1万亿美元的产值差距。但是到了2011年,中国的工业增加值为35137亿美元,而美国的工业增加值为30757亿美元,就工业增加值来说美国已经被中国反超,并从此被逐渐拉开了距离。

中国工业体量的迅速增长反应到了用铜需求上。中国的铜消费量在2002年超越美国,成为世界铜第一消费大国。在2008年中国的铜消费约占全球的43%,可以说中国的铜消费增长是世界铜消费增长的主要驱动力。在2009年随着中国宽松政策的驱动和国内经济的强势增长,中国的工业需求大幅增加,这也带动了用铜需求的爆发性增长。2009年中国铜需求同比增长37.62%,年度增长近200万吨,直接站上了年均用铜量700万吨的平台。

从行业的微观角度跟踪,QE1期间铜的消费量在中国暴涨与下游行业的快速发展也正相呼应。2009年中国铜材的产量达到942万吨,同比增长24%。汽车的产量达到1376万台,同比增长63%。空调的产量为8462万台,当年涨幅为4%,但是到了次年产量达到1150万吨,同比增幅30%。房地产的销售面积同比增长43%。电网投资完成额达到3059亿元,同比增长34%。在铜的主要下游行业里,QE1窗口期均出现了强势的增长。

供应和消费的此消彼长,也反映到了库存上。由于中国长期的铜消费的旺盛增长,2005年之后全球铜显性库存就一直处于历史低位。而在QE1期间低位的库存也给与价格增长以支撑。直到2009年下半年,铜价的强势上涨拉动了企业补库存的需求,铜的显性库存开始进入了主动补库存的周期。

此次量化宽松政策的影响

2009年次贷危机下的QE1,和当前新冠疫情下推出的量化宽松政策,有什么不同,对于铜价又会产生什么影响呢?

总结前文观点,从QE1的经验来看,政策甫一推出时,对于铜价会有短期的刺激效应,但是这个效应并不会持久。而长期价格仍然由铜市基本面决定。在QE1时期,铜价能够大幅上行的基础在于有限的供应,低位的库存,和中国铜需求的强势增长。

当前的铜市基本面

当前铜市的矿山供应也并不宽裕,从矿山端的投资周期来看,铜价一般会领先矿山企业的资本支出3年左右。最近十年,LME3月合约年均价在2011年达到最高,而企业的资本支出则在2013年达到顶峰。由于国际矿企在这一波资本支出扩张中收益并不理想,在2014-2017年间,矿企对于扩大生产表现的相对谨慎,铜矿资本支出收缩,致使2017年以后铜矿新增产能持续放缓,增速下降。这也导致在2017-2020年这一轮矿山投产周期中,铜精矿整体增量较小,维持在稳定状态。预计2020年的铜矿供应增速约在2.4%。

从库存水平看,截至2020年3月13日,全球显性库存约60万吨,处于近五年来的中位水平。在COVID-19疫情爆发的2020年1月23日至2020年3月6日期间,约6周时间里,上期所铜库存增加了18.9万吨,累计增幅144%。而过去3年,上期所同期库存平均累增11.1万吨。因此,可以估计两者之差,也即7.8万吨为疫情所带来的超幅度累库,约50%。

假设后续海外国家从疫情爆发到受控也需经历的时间周期,同样库存增幅为50%。当前海外显性库存(LME+COMEX)合计为22.8万吨,库存增幅50%的话则将累库11.4万吨至34.2万吨。届时全球库存仍然处于历史中位水平,对于铜价上行不构成拖累。

但是从2009年QE1中铜价的最大驱动因素,中国的铜消费来看,现在的情况已经有很大的不同。即使不考虑疫情的影响的前提下,中国的铜消费增速也随经济降速呈下行趋势。铜作为下游分布广泛,和宏观经济息息相关的基本金属,在经济增速放缓的时候,需求也会相应走弱。

从下游需求看,各终端行业也有显著的放缓迹象。自2018年以来电网投资已经呈现明显的疲态,延续了十年的建设投资增长不再。在2019年11月22日,国家电网下发《关于进一步严格控制电网投资的通知》,要求严格控制投资规模,转变高投入低效率的投资方式,市场已经普遍预期电网的建设投资将进一步缩窄。据财新报道,国家电网有限公司继续压减电网投资,在2020年1月10日至11日召开的国家电网工作会议上,国家电网将2020年电网投资计划定在4080亿元,预计这一投资将同比下降8.8%。这还要明显低于市场早期的预期。

汽车行业同样本身处于下行周期。自2018年下半年开始,中国汽车市场景气度大幅下行,主要原因,一是由于此前两年推行的汽车购置税优惠政策到期,后期的汽车购买力被提前透支。在2018年购置税恢复正常化后,居民的购车欲望显著下降。另一大原因,是由于居民杠杆率的高企,和经济增速的下行,居民消费能力明显减弱。相对于房地产,食品等行业,刚性需求属性不那么强烈的汽车受到影响较大。

空调行业情况同样受制于经济下行的影响,虽然同比保持正增长,但是近两年的增速明显下滑。2019年空调的同比增速为6%左右,与此前动辄两位数的高速增长已不可同日而语。

房地产行业由于房价过高,受到政策严密管控。中央聚焦房地产金融风险,坚持住房居住属性,不将房地产作为短期刺激经济的手段,房地产行业资金定向监管全年保持从紧态势;地方因城、因区、因势施策保持房地产市场稳定。在这个背景下,2019年房地产销售增速持续放缓,同比增长为负。

简而言之,即使不考虑COVID-19的疫情影响,不管是中国宏观经济,还是铜下游的诸细分行业,均已经处于下行周期,难以给铜价反弹提供足够的支撑。在2009年次贷危机后,中国紧随美联储推出了四万亿的经济刺激计划,其中包括了以汽车、家电为代表的制造业的振兴计划。从前文中,也可以看到,效果显著,汽车和家电产销当年均有大幅增长。

刺激政策效果难以与当年比拟

此次面临COVID-19疫情,中国政府也在酝酿推出新的财政刺激。3月17日,发改委举行新闻发布会,表示将加快推进国家规划已明确的重大工程和基础设施建设,重点加大公共卫生服务、应急物资保障领域投入;加快5G网络、数据中心等新型基础设施建设进度,包括全国2.2万个项目总投资额达49.6万亿元。

此次新基建计划虽然规模庞大,但是,和铜下游的主要行业相关较小。即使是电力建设中的特高压项目,用铜量也相对传统的电力建设项目要小很多。因此,从终端消费的角度考虑,对铜的拉动有限。

如果国家继续考虑刺激消费,推出后续的消费刺激计划,那么,对消费品中的领头羊汽车和家电或许是潜在利好。但是相对于2009年来说,当前居民拥有的汽车和空调数量已不可同日而语,刚性需求的空间远远小于彼时,刺激政策的效果对比当年预计要大打折扣。

除此之外,由于房地产价格走高等因素,当前居民的杠杆率已经较2009年翻倍,达到55.8,而2009年仅为23.5。高位的杠杆率也势必将抑制抑制居民的消费欲望,降低刺激政策的效果。

那么,全球的铜消费是否有新的增长点呢?

短期来看没有明显的可替代中国驱动全球铜消费增长的因素。印度和东南亚国家是当前市场上比较关注的经济体,从长期来说,也具有拉动用铜需求的潜力。但是,从近些年的数据看,不论从体量还是增速上,对于全球铜需求增长的驱动都极为有限。其中体量最大的印度的铜消费量约43万吨,仅为中国的1/30,且近年来还有略微下降的趋势。

疫情过后,铜市的主题应是“修复”而非“增长”

总结下来,和2009年的量化宽松计划相比,当下铜市已经有很大不同,最大的变量是中国的强劲需求驱动已经不如当时。

在疫情蔓延,经济增长预期下调的当下,后期铜市在环境反转情况下的主要逻辑应当是“修复”,而不是“增长”,这和2009年的情况有着本质差别。

当下,铜价已经跌至42000元/吨一线,对应基本面这已属于超跌状态,包含了市场恐慌和悲观预期。对应2009年铜价的驱动因素,当前基本面的特征为有限的供应、中性的库存和短期从疫情中恢复的消费。

假设疫情逐渐受控,市场情绪回归正常,那么,铜价从当前超跌的42000元/吨反弹至46000-49000元/吨的可能性较高。可是如2009-2011年间铜价爆发性上涨,乃至价格翻倍,则目前条件下看来,可能性并不大。

温馨提示:国内多个品种期货交割手续费标准被调整至0,具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!