01

当前利率环境非常类似2008年10月

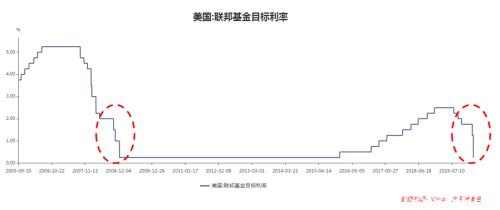

2008年金融危机美联储的利率环境:2008年处于降息周期中段和末段,那一轮降息始于2007年9月。2008年1月22日,美国股市暴跌,美联储也临时降息了75基点。然后到2008年4月开始暂停了降息大概5个月到10月份,接着就是2008年10月8日,雷曼兄弟(9月)破产引发市场巨震,美联储临时降息50基点。两次临时降息期间还有四次常规降息。再往后2008年11月25日,美联储首次公布将购买机构债和MBS,启动了首轮量化宽松政策。然后12月16日美联储又进一步降息到0.25%的历史低点。

当前利率环境非常类似2008年10月:对比而言,当前这轮降息开始于2019年8月,然后19年10月份开始也是暂停降息大概5个月,直到今年3月份。此后3月3日突然紧急降息,这个节奏跟2008年10月份完全一样。稍微有点不同的是,从紧急降息到零利率和量化宽松,2008年有一定的间隔期,08年美联储没有一次打完利率弹药,而且QE和降息分开。而这次3月15日美联储的紧急降息75个基点和启动量化宽松,虽然政策组合基本一致,但整体节奏加快使得市场恐慌加剧,流动性出逃。

02

金价走势与节奏非常类似08年10月

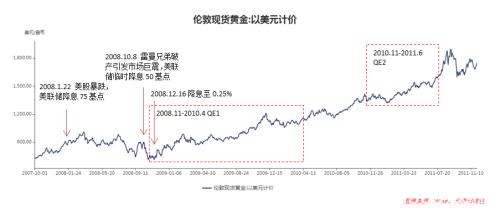

金价走势与节奏非常类似08年10月:如果观察金价,在2008年10月8日紧急降息后,伦敦金也是因为流动性和恐慌,从超过900美元的位置快速下跌21%至712美元左右。目前这轮金价也基本走的是一个模式,3月3日紧急降息后,金价从高点1683美元大幅下跌超过10%。如果按照上一轮21%的跌幅,预计要到1350美元左右,差不多是全球金矿企业90%成本分位线。

目前看,市场对于疫情的恐慌和对于通缩的担忧,所导致的技术性抛售,类似于比2008年那一轮。理论上在通缩下现金资产确实可能才是最避险的资产,这也是投资者抛售一切资产头寸而持有现金的主要因素。另外由于全球主要资产以美元计价,抛售资产换成美元,直接推升了近期美元的大幅上涨。

当前美联储一次性打完利率弹药让市场对政策空间信心不足,不排除可能要跌倒1400美元以下的位置。但从调整的时间上看,08年那一轮金价的急速下跌仅仅持续了两周,随后就是长达三年的翻倍牛市,不排除本轮金价也复制同样的走势。

03

黄金只看两点逻辑,恐慌中存在大机会

极度宽松政策下,通缩不值得担忧:目前恐慌导致的技术性回调根本构不成硬逻辑,现在市场担忧的通缩在全球央行极度宽松的政策下,也不值得长期担忧。虽然美联储尽管利率政策没有进一步的空间,但QE并没有设置上限,进一步加大仍然可以逐步缓和流动性和抑制通缩。尽管由于美国债利率已经处于低位,QE可能效果有所减弱。但除了QE还有美联储前瞻指引等多项政策工具,前瞻指引下美联储可能会进一步暗示长期处于低利率政策,就像上一轮0.25%的基准利率持续了7年。

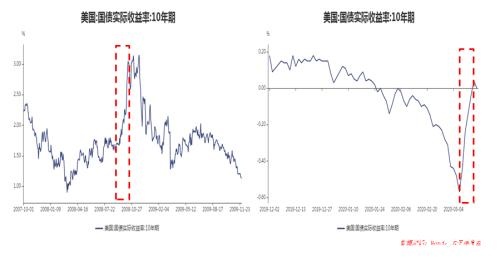

而归根结底,黄金只看两点逻辑:一是实际利率的变化,二是计价货币的波动。

短期看,美联储一次降息到位,名义利率向下没有空间,而通缩预期又在增强,实际利率确实有可能向上。2008年10月份其实就是非常明显的例子,10月8日临时降息后,十年期国债实际收益率一周左右从2.3%急速攀升到3%。这次也是,3月4号紧急降息后,实际收益率从-0.57%急速攀升到0以上。不过从08年看,随着QE和零利率的推出,以及恐慌情绪的缓解,实际利率很快拐头向下,金价开启上行。08年和这轮的逻辑演绎,从目前来看是完全一致的。

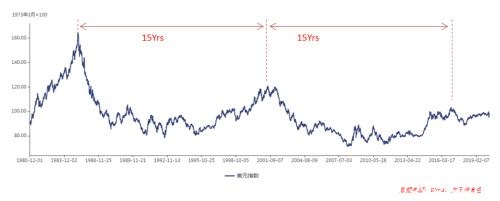

另外从计价货币角度看,美联储极度宽松的政策下,美元信用回落进而贬值,也将是金价向上的主要动力。实际上15年左右一轮大的美元周期中,2018年往后应该是一个理论上的下行期,但因为贸易战导致美元避险需求高企,推迟了这种下跌,这次在疫情的触发下,零利率和QE政策都可能使美元回归下行周期。

恐慌中存在大机会,黄金股值得逐步增配:总体而言,包括当前和08年10月份金价的急速下跌,并非黄金的投资逻辑变化,也不是避险作用失效,是疫情恐慌和通缩担忧,导致的技术性抛售。我们认为恐慌中存在绝佳的投资机会,无论从历史还是从逻辑上,黄金股都值得在近期逐渐增配。当前可能是偏左侧,但是反弹或许就在近期。另外黄金股跟金价基本同步,坚定看好A股黄金资产,推荐关注四个标的包括山东黄金(28.93 -1.87%,诊股)、银泰黄金(11.93 +1.53%,诊股)、恒邦股份(11.50 +0.88%,诊股)、赤峰黄金(6.74 +2.28%,诊股)等。

04

风险提示

1、疫情持续加重可能导致市场情绪短期难以回归理性,流动性恐慌和通缩担忧延续的话,金价调整时间拉长。

2、美元持续强势导致一方面避险需求继续逃离贵金属,另外美元升值导致黄金在计价上的下跌。

温馨提示:国内多个品种期货交割手续费标准被调整至0,具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!