受OPEC+减产会议谈崩的影响,3月9日国际原油盘中一度暴跌超过30 %,美原油主力盘中最低价触及27.34美元/桶。国内化工品种周一开盘纷纷暴跌,其中PP和LLDPE盘中触及跌停,截至下午收盘,L2005合约收于6615元/吨,PP2005合约收于6841元/吨。

热点简析

3月6日,OPEC+会议最终以未能达成任何减产协议而告终,俄罗斯以认为采取经济刺激来应对疫情更有效为由,反对OPEC提出的大幅减产以稳定油价的提议,这一结果出乎市场预料。市场原本预期此次会议能达成100万—150万桶/天的减产规模,但随着俄罗斯拒绝接受减产协议,沙特决定通过增产至1000万桶/天来开启价格战,致使国际原油价格崩盘,伦敦Brent原油价格开盘不久便暴跌31.5%,创1991年海湾战争以来的单日最大跌幅,美国WTI价格也一度下跌28%,并因跌幅太大导致交易一度中断了几分钟。可以说,此次油价的下跌完整地反映了市场对减产预期完全落空后原油未来走势的悲观预期。

面对油价的分歧,沙特和俄罗斯做出了不同的决定。过去的OPEC减产通过降低量来控制价格,但是随着近些年美国页岩油的崛起,页岩生产商美国在全球市场不断地抢占OPEC和其盟友们的市场份额,美国已经在欧洲和亚洲市场抢占了本属于OPEC的许多市场份额。不管是俄罗斯抗拒减产的决定,还是沙特后来降价增量的决定,似乎都想要抢占市场份额,让美国石油开采商受到成本压力而减少页岩油产量。

受减产协议搁置和沙特调升日产量的影响,未来一段时间内国际原油价格预计将以下跌为主。但后期各国仍有望重启谈判,因为长期低油价无论是对OPEC、俄罗斯,还是对美国来说,都将造成较大的负面影响和压力,有望促使这些主要产油国重返谈判桌,6月的OPEC会议值得重点关注。

基本面分析

lldpe方面,由于新冠肺炎疫情的影响,2月多数下游企业延期复工。进入3月以来,随着新冠肺炎疫情的缓和,下游企业已经开始陆续恢复生产。但由于新冠肺炎疫情使市场对经济走势存在悲观预期,尤其是国外新冠肺炎疫情有扩散之势,下游需求提升程度仍然较为有限。供应端来看,虽然2月部分上游企业受库存压力影响开始下降生产负荷,但3月随着运输的恢复,企业又会提升生产负荷,装置检修期也存在延期的可能,而石化库存目前处于较高位置,需要时间消化,导致市场供需矛盾突出,难以对市场价格起到利好作用。

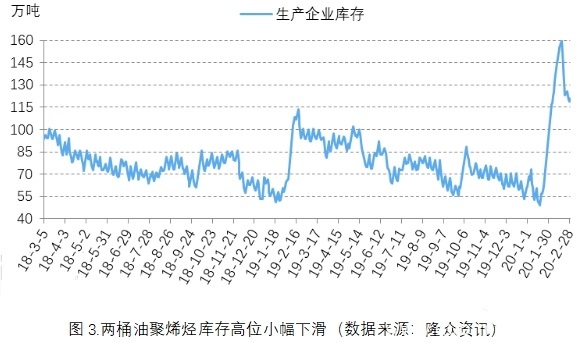

PP方面,供应端来看,两桶油库存基数较大,同比高于去年同期29.41个百分点,且新增投产装置例如浙石化、恒力二期量产的可能性较大,并且前期降负荷装置多陆续恢复正常,一定程度上提高了产量,加之利和知信投产在即,供应压力较为明显。检修方面,3月份计划检修的装置仅有中海壳牌、东华能源张家港以及大连西太,另外燕山石化一线于3月下旬有检修计划,整体来看市场检修装置不多,对于价格的提振作用有限。需求端来看,尽管下游陆续复工,但在新冠肺炎疫情影响下,进出口的订单大概率均会受到一定影响,在终端需求缺乏亮点的大背景下,需求面难以对原料行情起到刺激。

成本和利润端来看,随着国际原油价格大跌,lldpe和PP成本大幅降低、利润上升。以Brent合约35美元/桶计价估算,油制lldpe生产成本在5316元/吨左右;油制PP生产成本在5213元/吨左右。由于目前利润空间尚可,低成本恐将进一步刺激聚烯烃产量并使成本支撑下移,利空lldpe和PP价格。

整体看,3月份lldpe和PP市场整体预计依旧不容乐观,价格存在继续下跌的风险。

后市展望

综上所述,随着国际原油价格大跌,并且在未来一段时间内仍有继续下跌的可能,lldpe和PP将被动跟随下跌。新冠肺炎疫情扩散至全球,且在国外防控效果较差,致使市场对国际经济前景预期偏悲观。从基本面上看,供应端检修较少且仍有新投产,下游厂家普遍复工,需求得到一定恢复,但对价格支撑力度有限。此外从技术面上看,前期L2005合约在7000元/吨一线、PP2005合约在7100元/吨有明显压力,昨日跌停后,短期内恐仍将跟随原油以偏弱走势为主。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!