中短期向好而长期承压

年初以来,期货盘面延续之前的振荡行情,仅在春节后有几天开盘时短暂拉涨。彼时,工人复工延后、煤矿开采能力不足以及港口库存持续下滑,盘面得到支撑。然而,好景不长。在煤炭保供政策的指引下,尤其是大中型煤矿,产能迅速恢复。与之相对,下游需求复苏进度迟缓。因此,随着库存的攀升,煤炭价格开始回落。截至3月11日,动力煤主力2005合约报收于540.4元/吨,季度内跌幅为2.95%。

优先保供使得供应前紧后松

进口平控继续生效

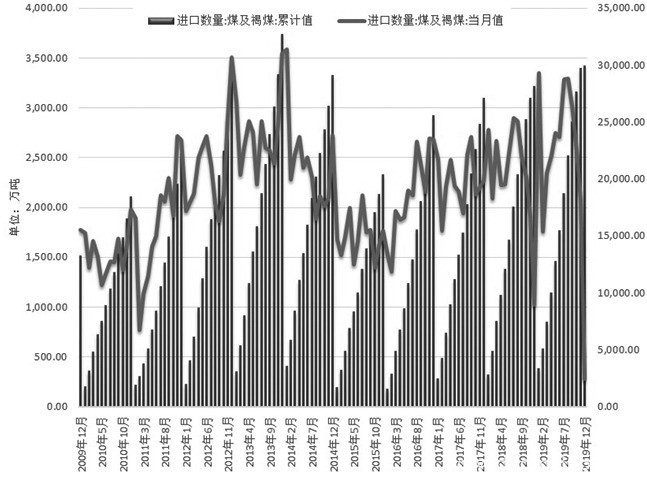

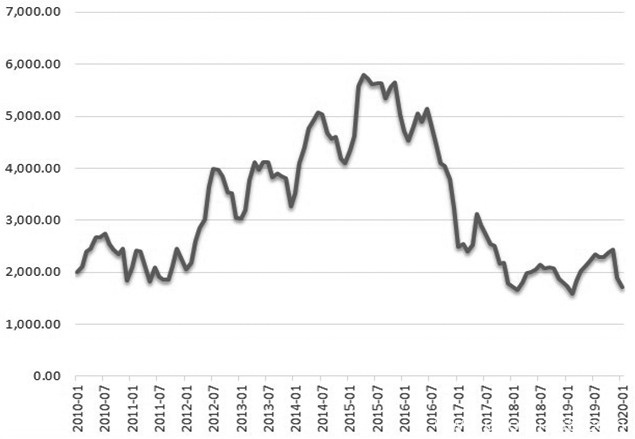

海关总署公布的数据显示,2019年12月,国内进口煤炭277.2万吨,同比减少745.8万吨,降幅为72.90%;环比减少1800.9万吨,降幅为86.66%。当月,煤炭进口额为19370万美元,同比下降73.65%,环比下降87.89%。据此推算,煤炭进口单价为69.88美元/吨,环比下跌7.09美元/吨,同比下跌1.97美元/吨。此外,2019年全年,国内累计进口煤炭29967.4万吨,同比增长6.3%;累计进口额为2339470万美元,同比下降5.5%。

到了2020年2月,国内进口煤炭1764.1万吨,同比减少326.5万吨,降幅为15.6%;环比减少1586.2万吨,降幅为47.3%。当月,煤炭进口额为119030万美元,同比下降33.3%,环比下降57.5%。此外,2020年1—2月,全国共进口煤炭5114.5万吨,同比增长3.8%;累计进口额为398870万美元,同比下降5.0%。进口煤价格的下跌使得进口量虽然增加,但进口额同比下降。

图为煤及褐煤进口量月度值和累计值(单位:万吨)

图为原煤进口平均单价和进口额累计值(单位:美元/吨、万美元)

实际上,在年初就开始实施煤炭进口量平控的大背景下,一季度的煤炭进口可谓坎坷曲折。从北方港澳洲煤延迟通关,到蒙煤被退运,无一不显示出2020年国家对于控制煤炭进口总量的决心。未来如果大的形势没有变化,那么进口煤很难大幅增加。

煤矿投产进入高峰

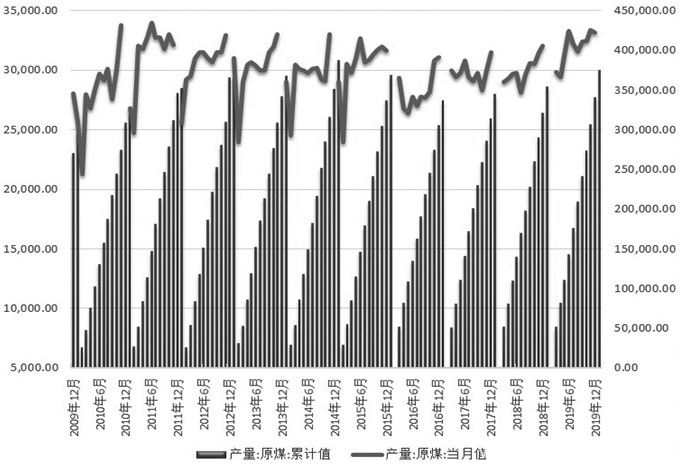

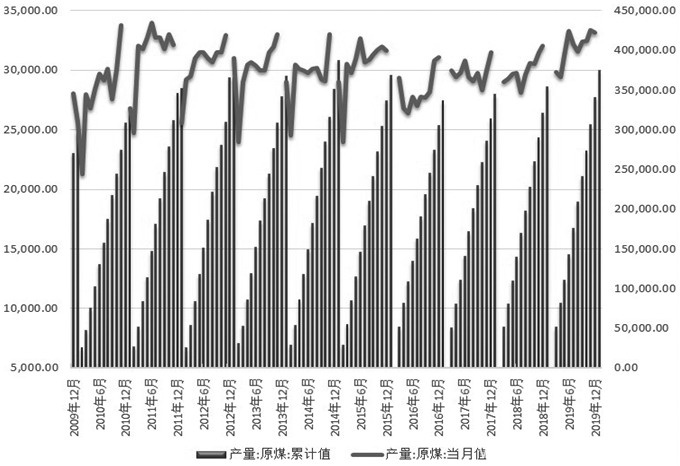

图为全国原煤产量当月值和累计值(单位:万吨)

国家统计局的数据显示,2019年12月,国内规模以上原煤产量为33174万吨,同比增长2.4%,增速较上月收窄2.1个百分点;日均产量为1070.13万吨,环比下降3.90%,增速由升转降。此外,2019年全年,国内原煤产量为374522万吨,高于2018年全年354591万吨的水平。

2019年,国家发改委明确提出,推动已承担产能置换任务、具备安全条件的优质产能项目,加快核准、加快开工、加快投产,持续扩大优质增量供给,促进煤炭行业新旧发展动能转换。到2020年,120万吨/年及以上大型煤矿产量占82%以上。2019年年初的安全事故导致部分煤矿停产,供应减少的影响发酵后,2019年下半年,在保供的主基调下,关停产能的复产以及先进产能的投产进入高峰期。2020年二季度,随着煤炭新增先进产能的进一步释放,煤炭供应格局将维持宽松局面。

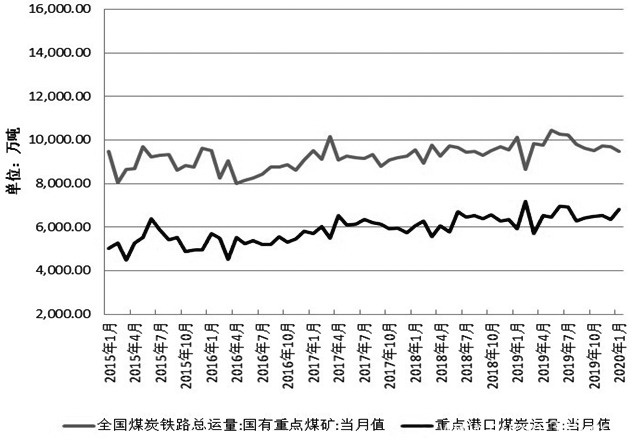

“公转铁”利于提高集疏港量

运输结构变化成为2019年煤炭运输的最大特点。2019年5月,山西省人民政府办公厅发布《山西省推进运输结构调整实施方案》。其中提到,到2020年,全省重点煤矿企业全部接入铁路专用线,煤炭、焦炭铁路运输比例达到80%以上,出省煤炭、焦炭基本上全部采用铁路运输。2019年9月底,浩吉铁路通车,打开了北煤南运的新篇章。未来,随着配套设施的逐步完善,很大一部分下水煤可以转为铁路直达,节约运输成本的同时,也缩短了在途时间。

2020年以来,由于受春节假期及公卫事件影响,煤炭运输量有一定程度的收缩,其中铁路运输受到的影响相对较小,公路运输量缩水严重。数据显示,2020年1月,国有重点煤矿铁路发运量为9467.3万吨,同比下降6.6%。在煤炭保供的大前提下,预计整个一季度煤炭运输量将呈前低后高走势,到二季度,就能恢复正常。

图为全国重点煤矿及重点港口煤炭运量(单位:万吨)

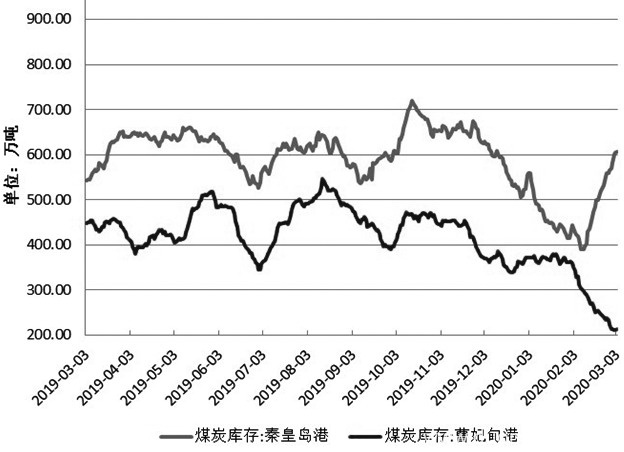

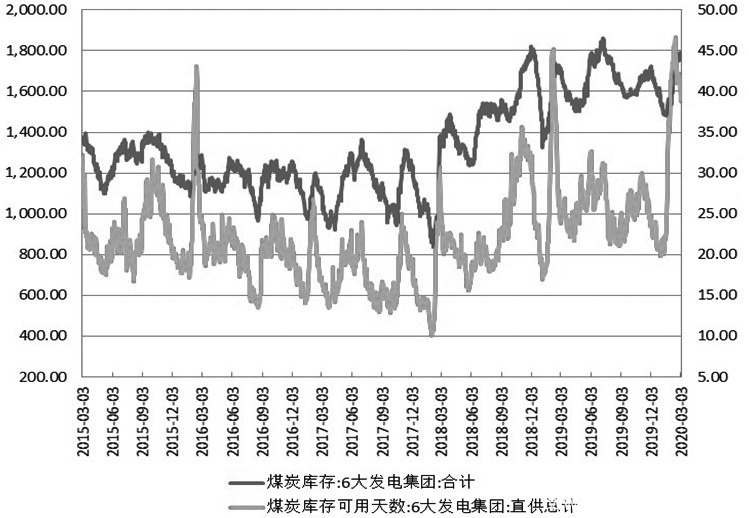

库存可能出现拐点

图为国有重点煤矿月度库存(单位:万吨)

图为秦皇岛港及曹妃甸港煤炭库存(单位:万吨)

数据显示,截至2020年1月末,按地区统计,国有重点煤矿库存总量为1723.7万吨,而2019年12月末,国有重点煤矿库存总量为1898.2万吨,与前期相比下降174.5万吨。从数据也可以直观感受到,决定产地库存的煤炭供应量从2019年11月以来就开始不断收窄,并且下降速度较大。因此,春节之后刚开始复工时,受制于矿工不足和运输不畅等问题,煤炭库存依然呈下降趋势。

但是,为响应全力做好疫情防控和煤炭保供工作的号召,煤矿转而加大马力,克服困难保生产,市场供应很快就从紧缺向充裕发展,煤炭库存也随之攀升。预计一季度煤炭库存会维持在较高水平。

图为6大发电集团煤炭库存(单位:万吨、天)

疫情导致下游消费复苏延后

后续工业用电量有望增加

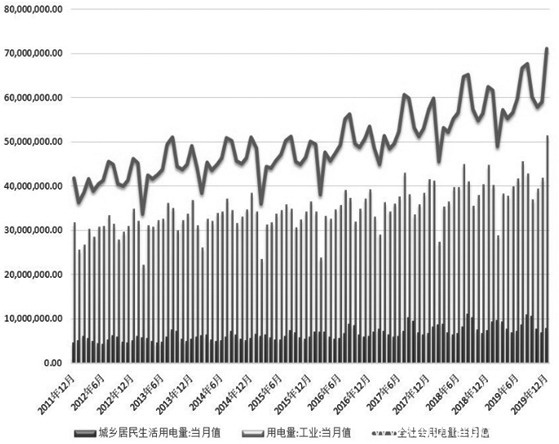

根据国家能源局发布的数据,2019年,全社会用电量为72255亿千瓦时,同比增长4.5%。分产业看,第一产业用电量为780亿千瓦时,同比增长4.5%;第二产业用电量为49362亿千瓦时,同比增长3.1%;第三产业用电量为11863亿千瓦时,同比增长9.5%;城乡居民生活用电量为10250亿千瓦时,同比增长5.7%。2019年,全国6000千瓦及以上电厂发电设备累计平均利用小时为3825小时,同比减少54小时。其中,水电设备平均利用小时为3726小时,同比增加119小时;火电设备平均利用小时为4293小时,同比减少85小时。此外,2019年,全国电源新增生产能力(正式投产)10173万千瓦。其中,水电417万千瓦,火电4092万千瓦。2020年1月以来,全国降水量高于往年,水电表现依然亮眼。但是,适逢春节及重大公卫事件导致全国范围停工停产,工业用电量陷入低谷。3—4月,待下游全面复工,用电量将转而上行。而季节性规律显示,3—4月是水电淡季。届时,将依靠火电来弥补需求增量。可以说,上半年工业用电量先减后增。

图为全社会用电量与工业用电量及居民生活用电量(单位:万千瓦时)

用煤旺季后移

图为全国水泥产量累计值和月度产量(单位:万吨)

工业用煤主要体现在水泥和电解铝领域。

国家统计局的数据显示,2019年11月,全国水泥产量为22487.4万吨,同比增长8.3%;12月,全国水泥产量为19935.1万吨,同比增长6.9%;1—12月,全国水泥产量为233035.7万吨,累计增长6.1%,年内水泥月度产量均呈增长态势。水泥行业在供给侧改革大量淘汰关停中小及落后产能后,利润率大幅抬升,整个行业盈利能力迅速提高。2019年,水泥产量增速加快,但受制于需求疲软,整体利润水平不及2018年。2020年,水泥行业利润预计会有一个探底过程,但耗煤量将因产量增长而继续增加。

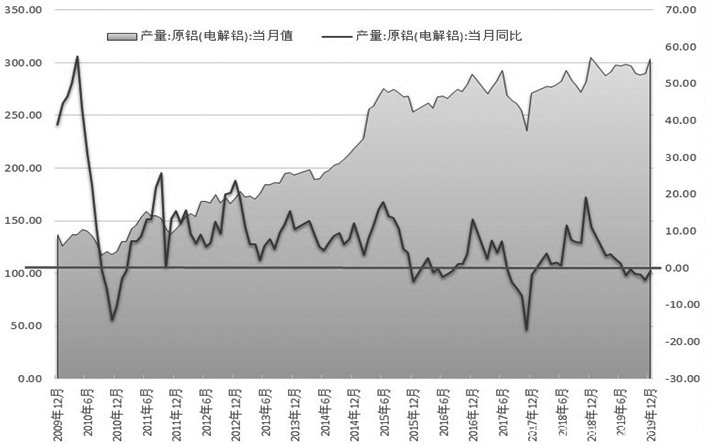

2019年12月,原铝(电解铝)产量为304万吨,同比下滑0.7%;2019年全年,总产量为3504万吨,同比下滑0.9%。2019年是我国铝市出现真正意义上的负增长的年份。这种负增长的状况是从当年下半年开始的。2019年8月,受到台风利奇马和新疆铝厂事故的影响,电解铝产量同比出现萎缩。产量负增长的状况直到2020年才开始改变。除了假日下游停工而上游不停工,公共卫生事件对电解铝生产的影响较弱,考虑到新增产能投放,2020年电解铝产量势必增加。

图为国内电解铝生产当月值和当月同比(单位:万吨、%)

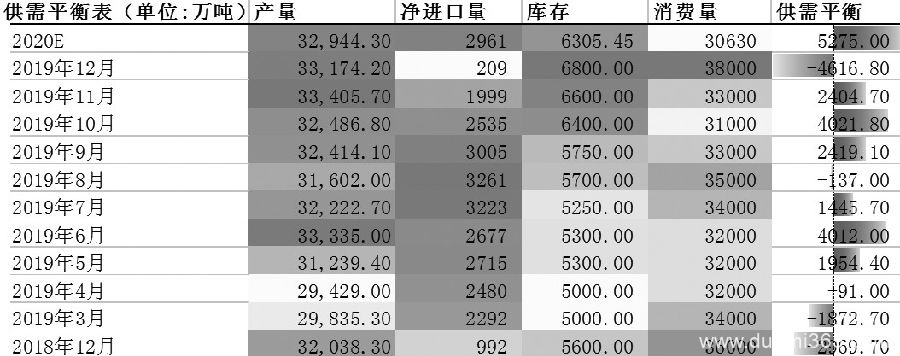

市场或向供大于求格局倾斜

从2019年四季度开始,动力煤供应持续宽松,12月在进口配额用尽的情况下,电厂库存依然高企。到了进口煤大量通关的2020年1月,供应宽松局面持续显现。虽然在春节过后,公共卫生事件导致复工缓慢,动力煤供应紧张,但很快,在国家保供政策的指引下,煤矿提高开工负荷,供应量逐步增加。

表为动力煤市场供需平衡情况

后市展望

一季度以来,煤炭市场的波动相对剧烈,大涨大跌时有发生。这与宏观大环境有关,但更多的是动力煤自身的供需短时错配所致。动力煤自身属性决定了它与民生直接相关。春节后,尽管多数企业停工,但动力煤作为电厂所需燃料,虽然需求收缩,但也存在一定的刚性需求。彼时,煤矿受限于工人返工难以及运输难等问题,产量大幅下降,港口煤炭库存也在低位运行,煤炭市场出现供不应求现象,部分煤种货源十分紧张。而随着国家煤炭保供政策的出台以及各大中型煤矿加紧生产,煤炭供应逐渐宽松。另外,电厂复工进度依然缓慢,日耗维持在较低水平。此时的供需格局向供大于求转变,盘面价格也开始急转直下。从长期角度看,电煤价格回归绿色区间是国家的指导方针,煤炭价格很难走出单边大幅上涨行情。而中短期角度看,3、4月是下游开工旺季,因公共卫生事件延后的需求可能出现爆发式增长,再考虑到当时处于水电淡季,煤炭价格有望走出一波上涨行情。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!