摘要

不锈钢期货自上市以来延续了震荡下行路径,进入2020年以来加速下探。后续来看,利润率下滑,不锈钢库存走升,需求负反馈带来的压力,产业链从原料端价格上涨向中下游的利润挤压过程料会进一步延续,这个过程更加令链条各方逐渐承压。不锈钢2020年3月后整体预期价格会是区间波动,缺乏太过强劲的上升动力,下方有成本支撑,但上行受需求影响。预期不锈钢主要波动区间:12000-14000元/吨。

第一部分 不锈钢期货期现货走势

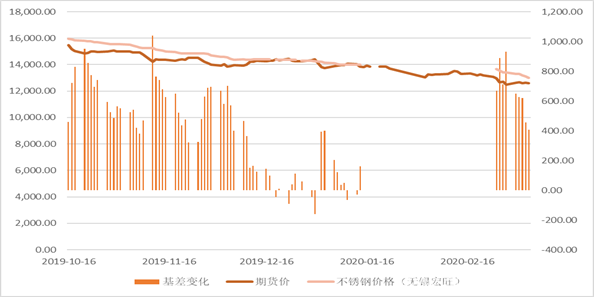

图1:不锈钢现货价格走势及基差变化

2020年以来不锈钢整体走弱延续了2019年期货上市以来的疲态走势。2020年1月产量连续而需求自中旬开始就停止,库存累积。受到公卫事件发展影响,2月不锈钢现货市场的开市时间大约仅有两周,甚至无锡最大的不锈钢交易市场在2月末才正式开市,在这段时间里镍价呈现回落的走势,不锈钢厂的指导价格在2月则经历了两次回调,不锈钢市场出现库存堆积的现象,众多利空叠加在一起,不锈钢市场价格一路下跌。而从期货角度来看,期货确实先于现货下跌,对于现货价格有一定引导作用。不锈钢期货价格发现功能逐渐有所体现。

第二部分 不锈钢原料端分析

一、 镍价剧烈波动加剧不锈钢成本控制难度

镍价自2019年8月以来震荡下行,镍端成本下沉对不锈钢形成下跌带动。尤其是当前镍铁占不锈钢生产比例较大,随着2019年末国内镍矿囤积,镍产能改善,镍铁库存回升,镍铁紧张情况阶段缓解,镍阶段供需矛盾逐渐弱化。镍价整体缺乏更强提振点。叠加公卫事件冲击,镍价整体下行,对不锈钢形成显著的带跌效应。

随着印尼禁矿以后,2020年预期国内镍铁产量下滑而印尼镍铁产量上升,此消彼涨之下,本来国内不锈钢企业2020年上半年可能在原料感受上不会太过明显,而公卫事件的延续则将这种不明显冲击影响时间进一步延长,从而加剧了不锈钢下滑的弱势。

当前来看,不锈钢生产成本中,镍铁的经济性还是相对更为明显,因此后续仍会以镍铁、FENI为主导,电解镍经济性暂不明显。

二、铬供大于求 走势偏弱

2020年铬铁市场预期偏弱,供大于求,但是在2月份高碳铬铁市场价格一度呈现先扬后抑的走势,节后价格升至6000/50 基吨,并没有得到市场的认可,几乎没有成交,铬铁价格的单方面调涨, 并不能得到下游不锈钢的认可。最终在钢厂下调 2 月招标价格的影响下,全线回落。

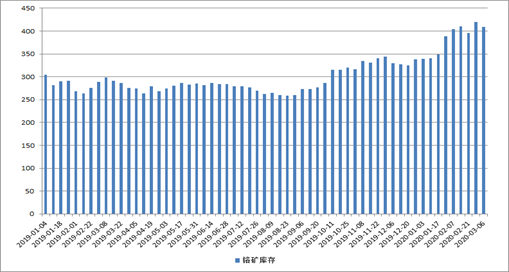

铬矿库存累积有所增加,据统计截止 2 月 28 日,国内铬矿库存量为 402 万吨,比年前增长 61 万吨。由于铬铁厂的复工进展缓慢,所以铬矿的消耗还没有达到正常的水平,铬矿库存有所上升。

据Mysteel调研,2020年3月国内不锈钢厂排产总量预计202.37万吨。根据不锈钢厂3月排产产量,同时对3月国内高铬产量以及进口量进行预测,预计3月高碳铬铁供应基本处于弱平衡状态。

图2:铬矿国内港口库存

资料来源:wind 方正中期研究院整理

第三部分 不锈钢整体增速放缓可能加大

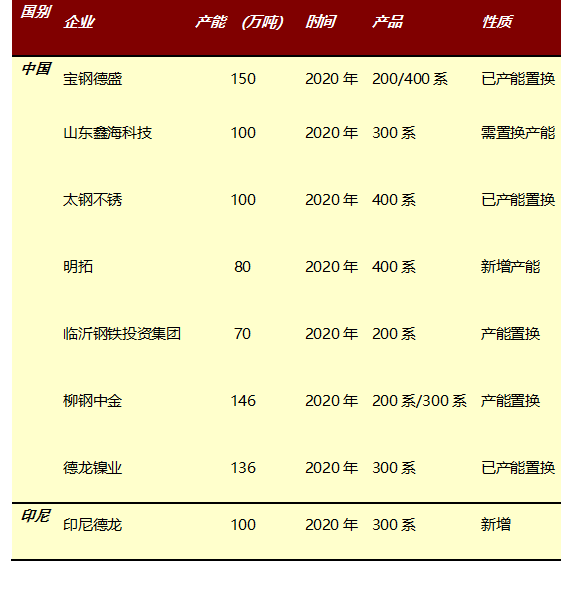

一、主要不锈钢新增产能释放

2019年是中国及印尼镍铁产能释放的大年,2018年也是印尼不锈钢产能释放较大年份,尤其是印尼青山300万吨不锈钢产能释放完成,令印尼在不锈钢生产供应中的地位迅速提升。而随着2020年到来,可以看到未来不锈钢还是会有不少新增产能的释放预期。但释放的程度和变化还是有较多的不确定性,其中山东鑫海的 300 万吨 300 系产能已经多次推迟计划。未来的新增产能,仍将主要在中国和印尼释放。国内主要通过产能置换方式,国外主要通过新增产能实现。如下所示:

表1:不锈钢新增主要产能预期

资料来源:SMM 方正中期研究院整理

二、国内不锈钢情况

(一)不锈钢产量同比下滑显著

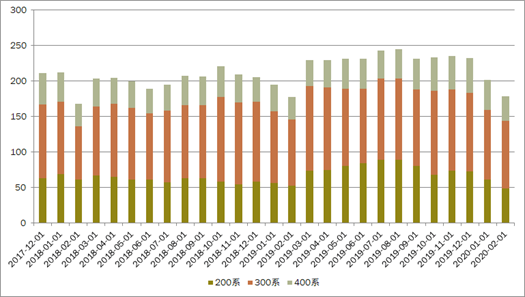

图3:中国不锈钢月度产量

来源: Mysteel,方正中期研究院整理

据我的不锈钢网统计,2020年2月份33家钢厂(含印尼青山)粗钢总产量200.35万吨,环比2020年1月份减少7.9%,同比去年2月减少0.6%。其中200系51.81万吨,环比减少22.6%,同比减少5.8%,300系112.3万吨,环比增加4.6%,同比增加1.0%,400系36.24万吨,环比减少16.2%,同比增加2.2%。2020年3月排产总量预计217.4万吨,环比预计增加8.5%,同比预计减少18.4%,其中200系64.4万吨,300系117.74万吨,400系35.23万吨。

(二)不锈钢进出口情况

我国2019年净出口呈现恢复性增长,主要还是得益于进口量的下降,但总出口量来看仍不及2017年以前水准。近两年比较大的变化在于我国对于印尼等国不锈钢的反倾销的实施,这一方面令我国进口不锈钢量有所下降,另一方面来看,国际市场对于不锈钢反倾销的增多,全球经济增速下滑,除亚洲外全球大部分地区不锈钢本身产量已经出现缓增负增,对于进口的意愿也出现不同程度的下滑。进入2020年,由于反倾销对于特定形状的约束可能通过生产形成规避,因此进口压力增加的情况仍可能会再现。

海关总署表示:从 2020 年开始,为与国家统计局相关数据的发布时间安排一致,1 月份和 2 月份的货物贸易进出口数据将合并发布。 3 月份出口订单在春节前已组织完成,但能否全部顺利装船存在不确定性。预计 1 季度钢材出口将同比下降,其中 2 月份出口下降较大。

(三)不锈钢成本结构变化

自2019年第四季度至目前,不锈钢挤利润压缩过程逐渐在加剧,非不锈钢一体化工厂承压相对显著,向原料端施压挤压利润的过程有所显现,这个过程随着镍铁供应增长,镍铁新增产能集中印尼相对成本较低而实现的可能性很高。这种压力的释放已经在产量累积与库存累积博弈后端显著产生。目前,300系不锈钢完全成本口径下亏损加大,以存货原料计算的现金成本于现行市场报价相当,处于盈亏平衡状态,但若价格持续下滑,则50%以上钢厂将面临亏损。

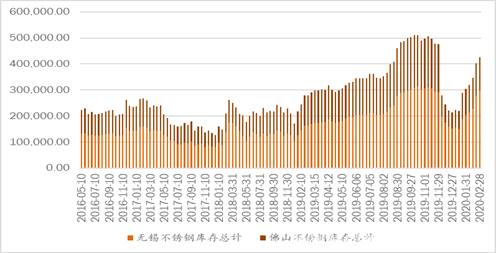

(四)不锈钢库存结构

我国不锈钢总体生产维持同比增长,但今年呈现明显的累库存倾向。第四季度随着宏旺库存30万吨不锈钢出库存对价格形成较强的冲击。此后市场机构有一定的调研口径调整,但即便如此,由于公卫事件冲击对产业链贸易端和下游开工冲击更为严重,累积库存呈现非常严重的情况发生。后期需要下游市场需求,以及减产发生逐渐化解,但因全球形势不佳,外贸预期依然惨淡,需求端修复情况依然较难过度乐观。后期减产去库存将继续是去库存发生的主要方式。

图4:无锡佛山不锈钢市场总库存变化

来源:Wind 钢联数据 方正中期研究院整理

第四部分 不锈钢下游需求部分

2020年新基建预期依然强烈,但由于公卫事件冲击,不锈钢下游备货释放的节奏以及未来外贸需求受公卫事件干扰的冲击可能情况依然存在,因此需求端冲击仍可能继续存在。

对于2020年的需求预期,未来我国在房地产调控延续,家电需求仍会受到影响,而国内基建建设在发力,5G等建设,以及对于消费升级等预期也将推动不锈钢需求的增长,此外在化工设备需求上也有刚性增长预期。工信部反复提及的5G基建相关设备需求,工业需求端增长依然是相对可期待有所改善的部分。

但出口领域面临较多不确定性,对于不锈钢需求带来不利影响。对于原料端的采购需求变化也将受到宏观因素以及利润制约的相应变化。而且不锈钢属于消费升级端的产品,其需求情况更容易受到经济景气,以及人们消费预期变化的影响,比如其需求结构中偏消费端的厨具设备等,因此整体经济增速放缓的格局对其需求端影响不利。未来不锈钢需求端制约作用继续增强。

第五部分 不锈钢走势预期与操作建议

后续来看,不锈钢厂利润率下滑,不锈钢库存走升,需求负反馈带来的压力,产业链从原料端价格上涨向中下游的利润挤压过程料会进一步延续,这个过程更加令链条各方逐渐承压。

关注要点:1、成本端依然要看镍供应。国内面临着镍铁原料即镍矿石供应问题,后续国内原料端获得的便利和难易程度将影响不锈钢厂对于成本和利润的控制。

2、不锈钢需求变化。经济增速放缓下的消费变化,对于外贸进而不锈钢下游影响,仍要看广东民用需求变化。而工业端可能表现相对较好,环保设备、化工、新基建等需求发力仍可期待在总量结构上仍面临着较多不确定性。

3、不锈钢产能变化等。中印较大不锈钢项目释放问题,国内产能置换与否仍受经济性和地方利益驱动影响。300系面临着成本端压力和需求端控成本带来的替代品选择问题,这对不锈钢进一步扩产带来挑战。

宏微观共振,不锈钢2020年在第一季度下探,而原料端逐渐亏损减产,整体预期价格会是区间波动,缺乏太过强劲的上升动力,下方有成本支撑,但上行受需求影响。预期不锈钢主要波动区间:12000-14000元/吨。

图5:不锈钢走势走势

不锈钢来说,镍原料波动带来的成本管理需要细化,在不锈钢期货活跃以后,可以结合镍与不锈钢期货结合共同进行成本及库存的管理。

2020年第一季度末第二季度,不锈钢可能受到原料坚挺影响,利润可能受到影响,因此适宜在原料端,尤其是镍考虑适度买入保值。我们之前在第四季度推荐不锈钢端逢高卖出保值做好利润锁定后。随着不锈钢减产逐渐出现需要关注库存消化情况,库存保值也可以通过不锈钢期货进行动态管理。

风险揭示:不锈钢产量出现显著下跌进一步不及预期。贸易问题演进进一步升级影响经济发展预期。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!