摘要:

3月份,苯乙烯或将突破前低,继续下探,后震荡企稳;二季度关注油价指引,若有反弹逢低介入09多单。3月份,受国外爆发公共卫生事件的影响,市场悲观情绪较浓,且目前国外公共卫生事件拐点未至,市场避险情绪仍存,对期价整体利空。从苯乙烯基本面来看,OPEC+未就深化减产达成一致意见,远低于市场预期,且4月份开始原油供应有增加的风险,短期原油或继续下行,成本端利空苯乙烯。从供需来看,浙石化120万吨/年的苯乙烯装置和恒力石化72万吨/年的苯乙烯装置目前均已投产,尽管下游需求增速虽向好,但仍难以覆盖新增产量增速,因此苯乙烯行业内部需要进行大规模的停车检修,以修复供需平衡。从目前装置的检修计划来看,尚未见到明确的利好信号,因此成本端利空消化后,期价将震荡运行,缺乏大幅反弹动力。二季度后期,关注主港去库进度、原油走向以及苯乙烯装置检修动态,届时期价或有底部反弹机会,建议提前布局09合约多单。

第一部分 成本端:乙烯跟跌原油 纯苯弱势运行

3月6日的OPEC+会议结果显示,欧佩克与非欧佩克成员国未能就延长现有的减产协议达成一致,远低于市场预期。短期,国际原油面临供需双重压力,将持续探底;中期来看,利空消化之后,油价或筑底企稳,远期走势仍取决于OPEC+下一步的动作。

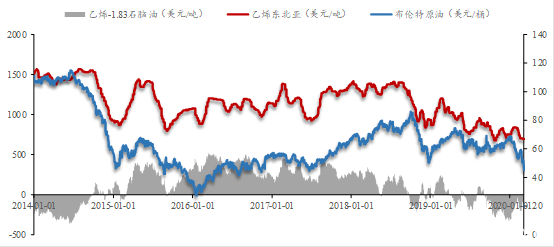

乙烯和原油关联性增强。目前,乙烯处于景气下行周期,而2016年初的时候乙烯处于景气上行周期,乙烯和石脑油价差非常高,但目前两者价差很低。低价差意味着乙烯环节的议价权不高,其和原油的紧密程度要高于往年。因此,近期乙烯价格重心也将跟跌原油。

尽管目前纯苯主港库存处于低位,但往年3-5月,纯苯的需求会出现季节性的下降,这主要是因为下游装置一般会选择在该期间进行春季检修。因此,中期纯苯价格受需求压制,或将弱势运行。

第二部分 供给端:供应逐步恢复

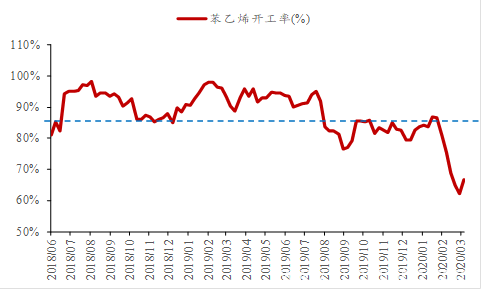

2020年1月和2月,苯乙烯产量分别为73.94万吨和62.18万吨。受此次公共卫生事件的影响,2月份国内苯乙烯装置负荷下调明显。1月24日苯乙烯装置开工为86.50%,而截至2月28日,苯乙烯装置开工率已下降至62.20%,开工率的大幅下滑带动了苯乙烯当月产量环比降低11.76万吨。考虑到国内恒力石化和浙江石化两套大炼化装置下属的苯乙烯装置均已经投产,预计其苯乙烯产量在3月份陆续释放,此外,宁波科元12万吨装置计划3月中旬附近重启,其他停工装置尚未有重启消息,天津大沽50万吨装置计划3月20日左右停工检修。综上,预计3月份国内苯乙烯产量较2月份有一定增长。从海外装置检修动态来看,国内外多套1月份检修的装置计划在3月中旬重启,后续预计美金货源供应压力较大。

第三部分 需求端:景气向好

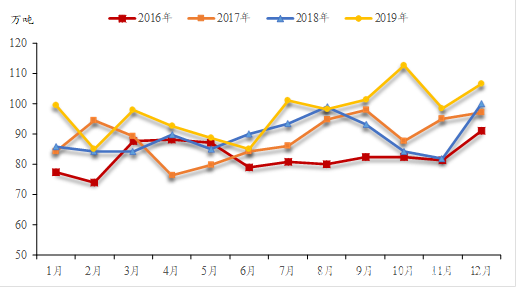

苯乙烯下游对应ABS、PS、EPS、UPR等多类产品,其分别占下游总需求的22.43%、23.16%、25.53%和5.5%。2019年1-12月,我国苯乙烯表观消费量为1177万吨,环比增速为7%,整体下游的需求仍较为强劲。从中期角度来看,我们对苯乙烯下游需求仍较为看好,因为ABS和PS对应的终端分别为家电和电子电器行业,EPS对应板材需求,当前科技是未来市场的新增活力,同时2020年是地产竣工大年,作为后周期的家电行业有望迎来景气回升。因此,若国内公共卫生事件能尽早结束,我们认为对苯乙烯未来需求不必过于悲观。

2020年1月和2月,ABS产量分别为38.55万吨和20.80万吨,同比增速分别为8.24%和-29.44%。对于ABS行业,我们对于其未来的需求较为看好。因为ABS下游需求主要集中于电子电器行业,未来我国新一轮经济增长点在于电子科技的发展,因此ABS需求有望保持高速增长。公共卫生事件对于ABS产量的影响更多是推迟,而非消失。各地开工陆续恢复后,预计ABS开工会迅速回升至100%附近。但由于新增产能投放最早只有5月份广西长科有投产计划,LG惠州15万吨的产能需等到2020年12月投产,因此我们预计2020年后续ABS开工有望维持高负荷,但产能瓶颈限制了ABS产量进一步增加。

2020年1月和2月,PS产量分别为22.49万吨和14.27万吨,同比增速分别为-13.29%和-26.59%。对于PS行业,我们对其未来需求整体较为看好。因为PS下游需求主要集中于家用电器行业和电子电器行业。家用电器属于地产后周期行业,2020年是我国地产竣工大年,预计家电需求也会保持快速增长。公共卫生事件对于PS产量的影响更多是推迟,而非消失。

2020年1月和2月,EPS产量分别为17.05万吨和7.82万吨,同比增速分别为-25.71%和-51.13%。对于EPS行业,我们认为对其需求略偏悲观。EPS下游40%对应板材行业、55%对应泡沫包装。国内EPS行业处于产能过剩状态,目前厂商正在积极寻求出口途径。但在全球多国爆发公共卫生事件的影响下,我们认为EPS出口形势不容乐观。

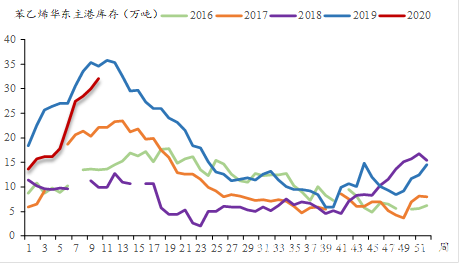

第四部分 库存端:库区罐容吃紧

2020年1-2月,苯乙烯进口量较为平稳,但由于国内发生公共卫生事件,2月份交运受阻,且各地开工延后,业者拿货积极性不高,港口发货不畅,华东主港库存快速累积。截至3月3日,华东主港苯乙烯库存至32.02万吨,贸易库存至19.13万吨。当前库存水平处于高位,库区罐容吃紧,市场流动性宽松,现货挺价乏力。当前,苯乙烯产业链需要解决的首要问题就是港口的高库存压力,在国内公共卫生事件逐步得到控制的前提下,我们预计二季度整个下游需求会恢复到前期正常水平,港口有望迎来库存拐点,但考虑到海外装置在3月中旬会陆续重启,港口去库速度会较为缓慢。

第五部分 总结与操作建议

3月份,苯乙烯或将突破前低,继续下探,后震荡企稳;二季度关注油价指引,若有反弹逢低介入09多单。3月份,受国外爆发公共卫生事件的影响,市场悲观情绪较浓,且目前国外公共卫生事件拐点未至,市场避险情绪仍存,对期价整体利空。从苯乙烯基本面来看,OPEC+未就深化减产达成一致意见,远低于市场预期,且4月份开始原油供应有增加的风险,短期原油或继续下行,成本端利空苯乙烯。从供需来看,浙石化120万吨/年的苯乙烯装置和恒力石化72万吨/年的苯乙烯装置目前均已投产,尽管下游需求增速虽向好,但仍难以覆盖新增产量增速,因此苯乙烯行业内部需要进行大规模的停车检修,以修复供需平衡。从目前装置的检修计划来看,尚未见到明确的利好信号,因此成本端利空消化后,期价将震荡运行,缺乏大幅反弹动力。二季度后期,关注主港去库进度、原油走向以及苯乙烯装置检修动态,届时期价或有底部反弹机会,建议提前布局09合约多单。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!