主要观点:

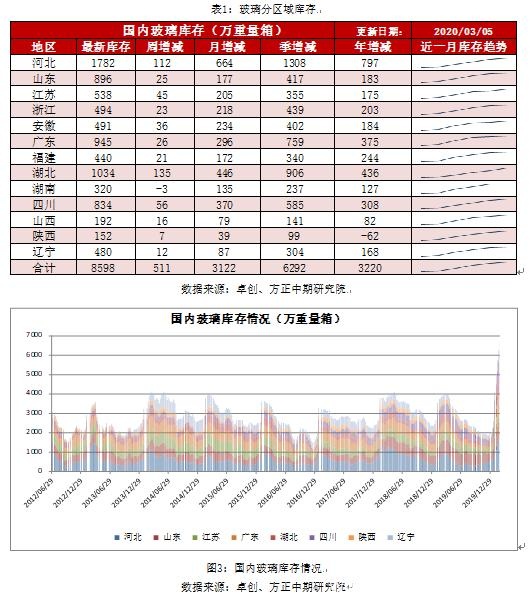

目前玻璃市场关注的热点依旧是高库存。由于下游需求尚未启动,东北、华北、华东、华南、西南、西北仅少量出货,而华中地区受到此次重大公共卫生事件的影响几乎无法出货,造成玻璃库存高企。据卓创资讯统计的重点省份(冀、鲁、苏、浙、粤、闽、鄂、湘、川、晋、陕、辽)库存量来看,2020年3月初重点省份库存量8598万重量箱,环比大幅增加3122万重量箱,同比大幅增加76.66%,多数生产企业库存天数超40天,部分企业库存爆满,寻找外部厂库。从玻璃生产方面来看,由于玻璃企业库存较满,并且出库持续困难,此外小部分也出现原燃料紧缺问题,为此玻璃行业出现不同程度的限产,限产幅度在10-40%不等。截至2月28日,全国浮法玻璃生产线共计298条,在产237条,日熔量共计157045吨,同比日熔量略增375吨,增幅0.24%,环比减少1300吨,降幅0.82%。1-2月份共计复产点火2条,冷修或停产6条,产能较2019年年底缩减3140吨/日。从下游需求方面来看,由于2019年下半年以来玻璃原片价格较高,下游深加工利润一般,叠加今年春节时间较早,玻璃下游提前停止接单,节前玻璃厂库存已经同比高出2-5天的库存。春节期间重大公共卫生事件发酵,导致玻璃中下游复工延后,短期需求不佳。玻璃需求主要源于房地产竣工端,房地产竣工端自2019年下半年转好,并且2019年房地产开发投资、施工面积数据均比较好,我们预期2020年房地产竣工端还将持续向好。整体来说,玻璃需求总量依旧乐观,但时间节点延后。

一、玻璃市场逻辑

库存与价格逻辑。玻璃库存与价格息息相关,去库存逻辑也就是价格逻辑。目前国内玻璃市场的主要矛盾在于高库存难以去化。当前市场心态主要包括降价去库存和等待需求去库存。2月中旬,华北地区部分玻璃厂试探性调低报价,以期望去库存,但效果甚微,3月初部分企业小幅调价降库存,有一定效果。主要区别在于需求是否启动。因此,在需求尚未启动的地区,玻璃厂是暂时稳住阵脚挺价。需求逐步恢复的地区以降价去库存为主。

复工与价格逻辑。目前市场在等待此次公共卫生事件过后的下游复工。现在库存在积累,需求同样在积累。从市场力量对比来看,供给积累之后的出货迫切度高于需求端。并且供给短时间可以爆发出来,而积累的需求则不会一次性爆发出来,而是延绵持续。因此在供需同样积累的情况下,市场出现买方市场的可能性较大,即下游需求恢复之后,玻璃市场预计会降价去库存,跌幅主要是看下游复工的时间也就是供给和需求共同积累的时间而定,复工越晚,供需双方各自积累越大,跌幅也就越快也越深。如果3月中旬需求就能恢复,那么需求能够及时解决高供给高库存问题,跌幅预计不大,玻璃5月合约下方支撑在1330-1370左右。如果复工延至3月底甚至4月初,那么玻璃5月合约完全有可能打到2019年初的1300元/吨下方。

需求与价格逻辑。我们并不看空玻璃需求,同样不过分看空玻璃价格。复工与价格逻辑主要是表达了短期对价格可能下跌的观点。我们认为房地产施工、竣工大概率保持良好的延续,需求总量不差,只是时间相对延后。在复工之后,玻璃价格可能会打到一个低点,随着库存去化,需求还将持续,这时玻璃价格也将迎来反弹行情。反弹的时间也和复工的时间有关。目前玻璃供给端已经出现10-40%不等的限产,如果复工时间继续延后,那么玻璃的供给是在增量递减的情况下的积累,需求总量的增加的递减程度预计远不及玻璃增量的递减。此外,由于玻璃调减牵引量造成单位成本提高,而高库存带来的资金成本也对于玻璃价格形成利好支撑。由于新增产能投建、产能置换越来越困难,市场能够看到玻璃供应中长期是趋减的,同时需求集中释放后还将延续。总体来说,在复工之后,为去库存玻璃价格预计将打到一个低点之后将很快反弹,随后达到一个新的供需平衡点。

二、玻璃产能分析

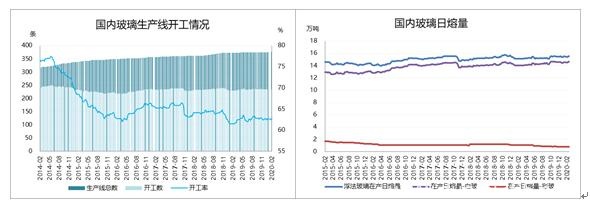

尽管玻璃价格偏弱,并且出现阶段性累库情况,但是利润依旧可观,这就导致了国内玻璃生产线并没有主动停产限产的意愿。然而,春节期间国内出现重大公共卫生事件,一方面玻璃原料端砂石紧缺,另一方面玻璃原片难以出库导致玻璃厂胀库。整体来说,由于玻璃企业库存较满,并且出库持续困难,此外小部分也出现原燃料紧缺问题,为此玻璃行业出现不同程度的限产,限产生产线将牵引量下降10-40%不等。

2020年玻璃产能变化情况:天津信义一线1000吨放水冷修;重庆渝虎二线前期点火之后已经正常生产;前期计划点火的福建新福兴二线900吨时间延后;江西宏宇能源一线700吨熔窑到期,放水冷修。江西宏宇能源发展有限公司白玻700t/d宏宇一线,于3月5日放水冷修。河北海生600t/d海生一线原产福特蓝,于3月4日下午投料改产蓝灰。

图1:国内玻璃生产线开工情况 图2:国内玻璃日熔量

数据来源:wind、方正中期研究院 数据来源:wind、方正中期研究院

三、玻璃库存分析

目前玻璃市场关注的热点话题是高库存。由于下游需求尚未启动,东北、华北、华东、华南、西南、西北仅少量出货,而华中地区受到此次重大公共卫生事件的影响几乎无法出货,造成玻璃库存高企。据卓创资讯统计的重点省份(冀、鲁、苏、浙、粤、闽、鄂、湘、川、晋、陕、辽)库存量来看,2020年3月初重点省份库存量8598万重量箱,环比大幅增加3122万重量箱,同比大幅增加3220万重量箱,多数生产企业库存天数超40天,部分企业库存爆满,寻找外部厂库。目前国内玻璃市场的主要矛盾在于高库存难以去化。当前市场心态主要包括降价去库存和等待需求去库存。2月中旬,华北地区部分玻璃厂试探性调低报价,以期望去库存,效果甚微。3月初华北部分企业下调报价,有一定效果。2月需求尚未启动是高库存下主动降价将导致更浓厚的市场观望情绪,3月初需求有所回暖,但下游整体复工率依旧不佳。因此,目前玻璃市场的多数心态是暂时稳住阵脚挺价,等待需求继续恢复之后去库存。

四、玻璃需求分析

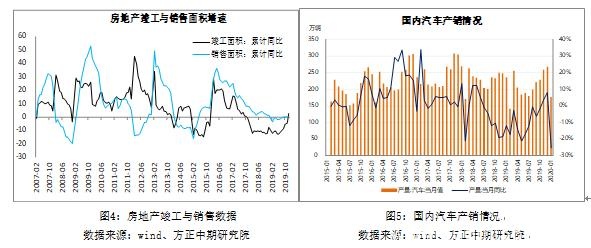

从下游需求方面来看。由于2019年下半年以来玻璃原片价格较高,下游深加工利润一般,叠加今年春节时间较早,玻璃下游提前停止节点,节前玻璃厂库存已经同比高出2-5天的库存。节期间重大公共卫生事件发酵,导致玻璃中下游复工延后。3月初玻璃下游复工有所回暖,但整体依旧不佳,特别是华中地区基本尚未启动。目前市场在等待此次公共卫生事件过后的下游全面复工。房地产竣工端自2019年下半年转好,并且2019年房地产开发投资、施工面积数据均比较好,我们预期2020年房地产竣工端还将持续向好。整体来说,玻璃需求总量依旧乐观,但时间节点延后。

图4:房地产竣工与销售数据 图5:国内汽车产销情况

数据来源:wind、方正中期研究院 数据来源:wind、方正中期研究院

五、总结与操作机会

玻璃基本面情况目前处于供给需求均处于集中释放的情况。目前玻璃下游尚未明显复工,在后期复工恢复之后,短时间玻璃市场供大于求,玻璃还有下探空间。中期来看,我们对于需求总量乐观,需求时浑厚而延绵。而目前玻璃限产10-40%,在需求总量乐观的情况下,玻璃供给总量是减少的,并且在房地产施工竣工延续的情况下,中长期期很有可能出现供不应求的情况。因此玻璃行情应该是下探-上涨。05合约而言,根据复工时间的不同,下方看到1330-1370元/吨。09合约预计较05合约偏强,下方预计到1400-1430元/吨。

中长期来看需求总量乐观,而玻璃供给总量是减少的,因此中长期对于玻璃价格乐观看涨。复工之后,由于供需均处于积累下的临界点,复工后可能出现的玻璃下探预计时间窗口不大,有可能复工后的几天内就完成下探后的筑底上涨。此外,由于复工时间的不确定,5月合约面临近月交割,因此建议中长期在9月合约可考虑做多。入场区间方面,可考虑等待回调时机至1400元/吨左右入场。

温馨提示:具体操作请关注金投网APP,市场瞬息万变,投资需谨慎,操作策略仅供参考。

股票期货配资找点石

文章由点石投资编辑整理,如有侵权,请通知我们删除!